- 您好,欢迎您访问成贯仪器官方网站!

内窥镜是一种常用的医疗器械,可以通过人体自然腔道或人工建立的通道进入人体,辅助医生更高效便捷地诊断或治疗人体内局部病灶。

内窥镜自19世纪问世以来,不断发展,如今已应用于消化内科、呼吸科、普外科、耳鼻喉科、骨科、泌尿外科、妇科等科室,成为重要的医疗诊断和治疗设备。内窥镜发展至今,已有硬管式内窥镜、半可屈式内窥镜、纤维内窥镜和电子内窥镜四代产品。电子内窥镜由于更高的成像质量,已成为市场主流。

国家癌症中心发布的《2019年全国最新癌症报告》显示,2015年我国恶性肿瘤估计新发病例数392.9万例,其中消化道领域新增癌症病人超过100万人。胃癌、结直肠癌和食道癌是三种主要的消化道癌症,在中国分列第二、第四和第五名,并且发病率均呈上升趋势。

消化道内镜是消化道疾病筛查诊断的金标准。据专业医生介绍,胃癌、结直肠癌、食道癌等消化道癌症均属于黏膜病变,早期发现将有极高的治愈率。但是,我国消化道内镜筛查的渗透率极低,消化道癌症的早期诊断率不到10%,而日本和韩国的诊断率分别高达70%和55%。因此,普及消化道内镜筛查迫在眉睫。

另外,随着人们对微创治疗的需求增加,用于微创手术的内窥镜再度迎来发展良机。根据Evaluate MedTech公布的数据,2019年全球内窥镜市场销售规模达到209亿美元,未来五年将以6.3%的年均复合增长率持续增长,并于2024年达到283亿美元。

尽管内窥镜市场正蓬勃发展,但是国内内窥镜企业仍面临巨大困难。在中国市场,奥林巴斯、卡尔史托斯、史赛克等海外巨头合计占据了内窥镜90%的市场,国产品牌如何突破封锁成了一大难点。

为探讨消化道内镜的未来,动脉网搜集盘点了我国消化道内镜领域的企业、产品、发展路线,以期为行业提供借鉴。

毫无疑问,中国经济的发展、居民健康意识及消费水平的提升、配套生产工艺的进步、鼓励创新的政策等众多因素均利好医疗行业及相关行业。我们关注内窥镜行业,一是因为该行业市场增速快:2013年至2017年,内窥镜市场规模由102亿元增长至199亿元,年复合增长率超18.23%,FROST&SULLIVAN预计内窥镜行业2022年将达到320亿元。

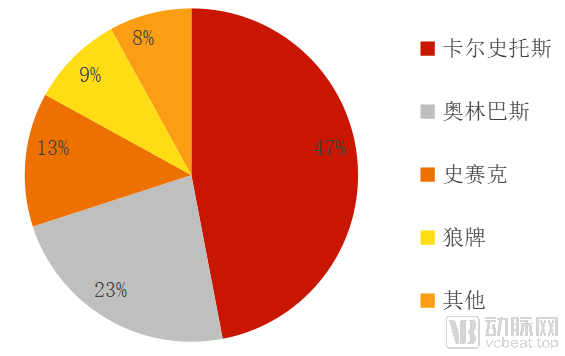

二是因为该行业国产替代空间大。内窥镜按照镜身能否改变方向,可分为硬镜和软镜。《中国医疗器械行业发展报告2019》显示,海外巨头占据的内窥镜硬镜市场份额超90%,卡尔史托斯、奥林巴斯、史赛克、狼牌分别占据我国内窥镜硬镜47%、23%、13%和9%的市场。

数据来源:中国医疗器械行业发展报告2019

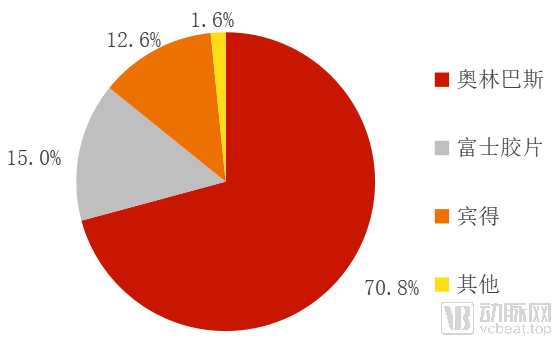

相比于硬镜,软镜的技术壁垒更高,奥林巴斯、富士胶片、宾得等海外巨头分别占据我国内窥镜软镜70.8%、15%、12.6%的市场。

数据来源:中国医疗器械行业发展报告2019

可以看出,我国内窥镜市场的国产替代空间巨大,国产品牌有较大的发展机会。

目前,中国在冠脉支架等多个高值耗材领域实现国产替代,国产企业占据其60%以上的市场份额。从这些领域的国产替代过程看,我国内窥镜领域正处于国产替代初期,未来国产品牌必将占据内窥镜市场的大半壁江山,行业内企业也将获得丰厚回报。

海关数据显示,我国内窥镜进口、出口金额均呈现上升趋势,但进口金额大于出口金额,贸易逆差逐年扩大。

(我国内窥镜行业进出口情况)

根据上述数据分析,我国内窥镜市场规模逐年扩大,内窥镜渗透率稳步提高。随着我国经济水平及居民消费水平的提升,内窥镜市场将进一步增长。另外,我国内窥镜企业不断升级技术、创新产品、加速推广,使出口金额逐年提升,同时使国产替代的几率提高。

想要实现国产替代,国产企业必须在技术上赶超。那么,我们必须了解海外巨头如今有哪些创新?又在向哪个方向发展?

奥林巴斯

奥林巴斯早在上世纪70年代就已进入中国市场,如今已占据中国内窥镜硬镜市场的23%,软镜市场的70.8%。2019年,奥林巴斯的内窥镜业务实现营收约263亿元人民币。

目前,奥林巴斯的内窥镜产品包括消化内镜、胆道镜、腹腔镜、电子胃镜、膀胱镜、输尿管镜、经皮肾镜、宫腔镜、阴道镜、支气管镜和耳鼻喉镜等,主要以软式内窥镜为主,并占据全球大部分软镜市场份额。

2005年,奥林巴斯推出窄带成像技术。该技术可使早期癌症的病变特征在特殊蓝光照射下,使医生更方便发现早期癌症。此后,窄带成像技术逐渐成为内窥镜检查的常用光学数字方法。而奥林巴斯基于先发优势,在窄带成像技术方面保持优势。

2017年,奥林巴斯将3D技术应用于内窥镜,使内窥镜图像更立体,更易于定位。2018年,奥林巴斯在中国推出4K超高清内镜系统,使内窥镜图像更清晰。2020年,奥林巴斯将3D技术、4K技术融合应用于内窥镜,辅助医生更好地开展微创手术。2020年,奥林巴斯宣布将在内窥镜检查中应用AI技术,以提升诊断时间及诊断效率。

2021年,奥林巴斯宣布将以6070万美元收购荷兰光子设备公司Quest,这项交易旨在加强其在外科内窥镜检查能力。Quest公司能够提供荧光成像等技术,成熟的产品是Quest光谱荧光成像系统,该系统可以为开放式和微创手术提供荧光成像引导。

另外,奥林巴斯长期发展医疗技术培训中心,培养内窥镜医生,推动内窥镜普及应用。

富士胶片

富士胶片自2001年进入中国市场。与奥林巴斯不同,富士胶片提供超声内镜、激光内镜、电子胃肠镜、双气囊小肠镜等系列产品。超声内镜、激光内镜等产品由超声、激光分别与内窥镜结合,可为医生提供更丰富的影像信息。

与奥林巴斯研发的窄带成像技术不同,富士胶片研发的联动成像技术可强化黏膜和血管的颜色并进行色彩对比,色彩对比有助于精准诊断病变;研发的蓝光成像技术通过集中和强化特定波长的光线,能够提升表面微血管和黏膜表面结构的辨识度,从而更有效地诊断早期癌症。

除了研发更高清晰度的内窥镜,富士胶片于2020年12月推出SYNAPSE VNA医学影像数据平台、“富医睿影”互联网云胶片服务及SYNAPSE 3D三维影像后处理系统。SYNAPSE VNA可帮助医疗结构简化数据管理、规范数据安全、丰富数据应用,并提供打通数据壁垒、实现人机交互等功能;“富医睿影”互联网云胶片服务可应用于数据采集、自助取片、远程阅片、AI分析等场景,为在线医疗提供诊疗依据。

而SYNAPSE 3D三维影像后处理系统则可将二维医疗影像重建成三维影像,实现多角度立体化视角。同时,该系统搭载富士胶片专有识别引擎技术,能够识别和处理各类器官。另外,该系统还拥有手术模拟功能,医生可在3D模式下即时演示病灶切除方案。

除此之外,富士胶片早已设立内镜培训中心,与奥林巴斯一样致力于培训内镜医生,普及内镜应用。

通过盘点发现,奥林巴斯、富士胶片等内窥镜巨头正更多的将3D、4K、AI、大数据等技术应用于内窥镜,在硬件方面较少推出新产品。另外,奥林巴斯等企业正大力培养内窥镜医生,普及内窥镜的临床应用。而这些变化给国产企业带来了机会的同时,也将使国产企业未来遇到医生教育等难题。

内窥镜是集光学、电子、结构、材料等多学科技术为一体的器械,技术壁垒极高。对于国内企业而言,人才、技术、专利、生产工艺、品牌等因素均是痛点:海外巨头不在国内设立研发中心,使国内缺乏相关人才;提前布局专利壁垒,使国内企业突破专利的困难加大;我国多数内窥镜企业规模较小,在生产工艺、光学技术等方面存在短板。

可以发现,诸多因素限制了国产内窥镜企业的发展。那么,我国内窥镜企业如何突破技术封锁?如何补足短板?如何实现国产替代?

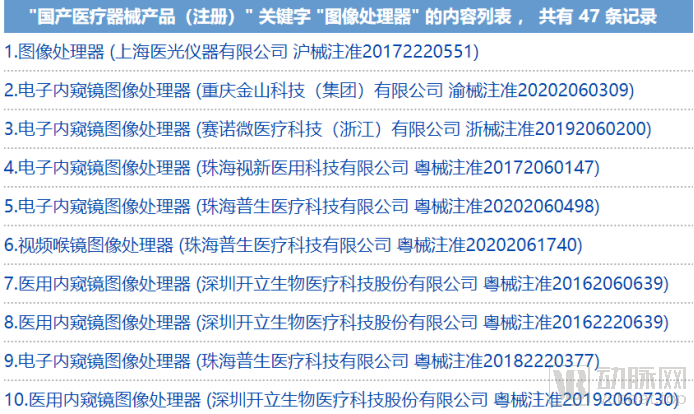

资料显示,内窥镜的核心部件包括镜头、图像传感器、图像处理器、光源。目前,国内企业在核心部件方面已实现突破,后续需提升产品性能,辅助国产内窥镜产品向高端内窥镜迈进。例如,动脉网通过关键词“冷光源”在国家药品监督管理局官网搜索,发现已有116款获批产品;通过关键词“图像处理器”搜索,已有47款获批产品。

(数据来源:国家药品监督管理局)

至于图像传感器,国内企业也已有了解决方案。内窥镜图像传感器可分为电荷耦合元件(CCD)和金属氧化物半导体元件(CMOS),其中,CCD技术被国外少数企业垄断,CMOS技术则在全球范围内兴起。从技术上看,CMOS有休积小、耗电量低、成本低、系统整合度高的优点,有望成为传感器主流技术。目前,已有多家企业(包括国内企业及海外巨头)将CMOS技术应用于医用内窥镜,并推出多款新产品。另外,国内企业在CMOS技术方面进展迅速,与海外技术差距较小,因此有较大机会凭借CMOS图像传感器实现技术突围。

综上所述,我国内窥镜企业有较大机会通过内窥镜各核心部件的创新实现“跨代发展”,并通过高性能产品实现国产替代。

内窥镜有多种类型。

按照镜身能否改变方向,内窥镜可分为硬镜和软镜。全球内窥镜市场包括硬镜、软镜、内窥镜相关附件以及设备。根据公开数据显示,软镜占内窥镜全部市场的27.6%,硬镜则占比22.20%,其他市场份额则是内窥镜相关附件及设备。

按照内窥镜所到达的部位,可分为鼻窦镜、喉镜、神经镜、膀胱镜、腹腔镜、关节镜、胃镜、肠镜等。其中,食管镜、胃镜、十二指肠镜、结肠镜、小肠镜、胆道镜属于消化道内镜。根据2016 Endoscope BBC Research数据,目前内窥镜领域应用多的是胸腔镜和腹腔镜,主要为硬镜,占比超过30%;消化道内镜则占比14.6%,主要为软镜。

在消化道内镜领域,据动脉网不完全统计,国内至少已有29家企业研发、生产、销售消化道内镜。企业名单如下:

(数据来源:动脉网根据公开资料搜集)

(数据来源:动脉网根据公开资料搜集)

根据上述资料可以发现,上消化道内窥镜产品有14款,结肠镜、直乙肠镜等肠道内窥镜产品有12款,胶囊内镜、胆道镜、食道镜获批数量较少。需要说明的是,上消化道内镜可检查食管、胃、十二指肠、部分小肠;下消化道内镜则可检查结肠、小肠等部位。

另外,上述企业的产品以电子内窥镜为主,仅2款胆道镜为纤维内窥镜。

在市场方面,上述企业已完全掌握低端消化道内镜的生产及研发能力,部分企业在中端消化道内镜市场占据一定份额,少数企业在高端消化道内镜市场打破垄断。

澳华内镜

澳华内镜成立于1994年,是国内较早从事软性电子内窥镜研发和制造的企业之一,目前已突破了内窥镜光学成像、图像处理、镜体设计、电气控制等领域的多项关键技术,具备一定的竞争优势,在软性内窥镜领域占有一席之地,且产品已进入德国、英国、韩国等发达国家市场。

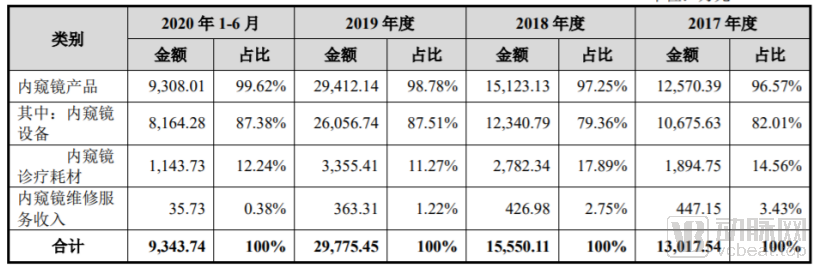

2020年12月25日,澳华内镜科创板上市申请获得受理。根据其招股说明书显示,2017年至2019年,其主营业务营收从1.3亿元增长至2.9亿元,业绩增长迅速。

(数据来源:澳华内镜招股说明书)

业绩超高速增长是因为澳华内镜专注创新、持续提升产品性能。2013年,澳华内镜推出国内首台自主研发的具有分光染色功能的电子内镜系统AQ-100。2018年,澳华内镜在国内推出AQ-200全高清光通内镜系统,创新性地采用激光传输技术和无线供电技术,实现了设备间的电气隔离并显著提高了临床操作的安全性和便捷性,与国外厂商主流产品相比具备差异化的竞争优势。在性能方面,AQ-200搭配1080P成像模组和分光染色技术,成像更加清晰。

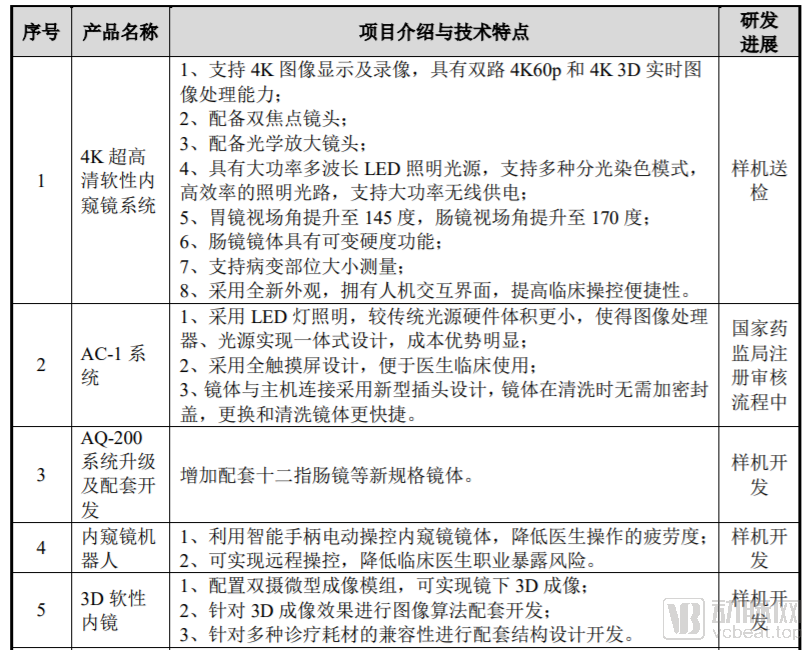

现阶段,澳华内镜仍重视研发,正积极开发4K超高清软性内窥镜系统、3D软性内镜、AI诊疗技术、内窥镜机器人等产品。

(澳华内镜部分在研项目,数据来源:澳华内镜招股说明书)

天松医疗

天松医疗成立于1998年,是一家专业从事内窥镜微创医疗器械研发、生产、销售和服务的高新技术企业,于2014年1月24日挂牌新三板。2019年7月,天松医疗进入上市辅导期;2020年8月,天松医疗基于公司战略发展的需要,终止了上市辅导。

天松医疗研发生产的食道镜、乙状结肠镜、直肠镜等多种内窥镜覆盖了耳鼻喉科、外科、妇科等多个科室,共有2700多种规格型号。天松医疗的内窥镜产品不仅服务于国内医疗机构及患者,同时远销海外40多个国家和地区。

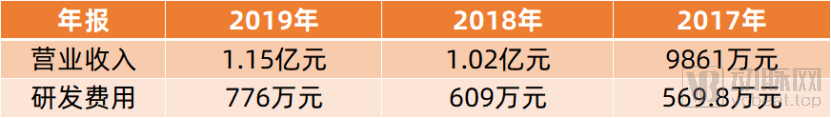

2017年至2019年,天松医疗主营业务营收从9861万元增长至1.15亿元,研发费用从269.8万元增长至766万元。

(天松医疗营收与研发情况,数据来源:天松医疗年报)

目前,天松医疗已拥有多项自主知识产权和核心技术,取得有效专利200件,其中发明专利50件,实用新型142件。

另外,天松医疗已研发出椎间盘内窥镜、鼻窦电动手术刀、射频离子束电切镜等多项新产品。

沈大内窥镜

沈大内窥镜成立于20世纪80年代,是一家研发、生产、销售医用硬性内窥镜、微创手术器械、医用电器产品的企业。目前,沈大内窥镜的产品已达1000多个品种和规格,涵盖泌尿科、妇科、肛肠科等科室。

数据显示,沈大内窥镜于2021年1月完成1.3亿元B轮融资,由金鼎资本和创瑞投资共同领投,杭实投资跟投。所募集资金将主要用于新产品的研发升级和渠道建设,并联合中信加快IPO进程。

据介绍,沈大内窥镜曾研发出中国内窥镜领域一套光纤式膀胱镜、关节镜及电切镜。另外,“软性内窥镜一次性防护系统”是其为避免医源性交叉感染而开发的产品。

目前,沈大内窥镜拥有68个医疗器械注册证以及近30个专利。

开立医疗

开立医疗成立于 2002 年,业务主要包括超声诊断系统、电子内镜系统、体外诊断系列。2017年,开立医疗在深交所创业板上市。

在内窥镜领域,开立医疗研发生产的HD350、HD400、HD500、HD550、SV-M2K30、SV-M4K30等系列产品覆盖了软镜高、中、低端市场和硬镜市场。

开立医疗在研发方面投入巨大。2017年、2018年和2019年,开立医疗分别投入研发费用1.77亿元、2.33亿元、2.55亿元,分别占其总营收的17.89%、19.03%和20.33%。

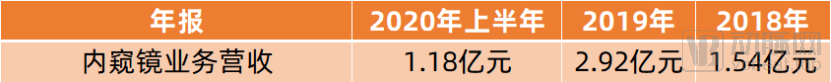

开立医疗的内窥镜业务营收逐年增长,从2017年初入内窥镜市场,到2019年营收2.92亿元,发展速度迅猛。

(数据来源:开立医疗年报)

开立医疗年报显示,其通过对核心技术的深入开发,已推出了全高清消化道内窥软镜系统、三芯片2k硬镜、4k硬镜系统等产品。目前已具备聚谱成像技术、光电复合染色成像、高清实时图像处理技术、光学微小模组封装、高性能镜体制造、内镜用超声探头、软镜镜体制成等多项先进内窥镜技术和工艺。其自主研发的HD-500、HD-550系列高清内镜代表了目前国产内镜的水平。

2021年1月,开立医疗研发的4K超高清医用内窥镜摄像系统获广东省药监局批准。改系统采用低功耗3CMOS超高清图像传感芯片,输出视频图像分辨率不低于4K,适用于1-4级全级别手术。

安翰科技

安翰科技成立于2009年,是一家从事创新医疗器械研发、生产、经营的高新技术企业。

安翰科技创新研发出的磁控胶囊内镜系统,使患者吞服胶囊大小的内镜即可实现内镜检查。胶囊内镜进入患者口腔后,将随着消化道的运动沿着食道、胃、小肠、大肠前进,并对腔道连续摄像,再以无线信号方式实时传送至图像记录仪。医生利用影像工作站即可分析患者消化道疾病情况。

相比于电子内镜,胶囊内镜无需插管、无导线、患者无创伤、无痛苦,被称为新一代内窥镜产品。目前,磁控胶囊内镜主要检查胃部、小肠、食道等消化道部位。

据介绍,安翰科技的胶囊内镜产品已在国内广泛推广,并已远销英国、法国、丹麦、瑞典、匈牙利、阿联酋等地。

2019年,安翰科技将5G技术应用于胶囊胃镜,并联合专家开展了5G远程磁控胶囊胃镜操作演示。2020年,安翰科技基于疫情防控的需求,创新研发出磁控胶囊胃镜移动检查车,助力无接触式内镜检查,避免交叉感染。

金山科技

金山科技成立于1998年,是集数字化医疗设备研发、生产、销售和服务于一体的高新技术企业。其创新性产品磁控胶囊内镜已经广泛应用于中国、西班牙、意大利、英国、德国、俄罗斯、加拿大、印度等70多个国家和地区。

2020年,金山科技发布全新产品高清小肠胶囊SC100、高清磁控胶囊胃镜NCG100及磁控胃肠一体胶囊NC100。

高清小肠胶囊SC100具备512*512的高清分辨率,提高了3倍清晰度,更多展现小肠细节;具备12小时工作时长,160°视场角,有助于准确捕捉小肠病变;并利用AI技术自动筛除相似图片,减轻读图人员工作负担,提高诊断效率及准确性。

磁控胃肠一体胶囊NC-100则是满足用户“胃+小肠”一体化检查需求,仅需一粒“胶囊”,即可完成小肠盲区与胃部检查。

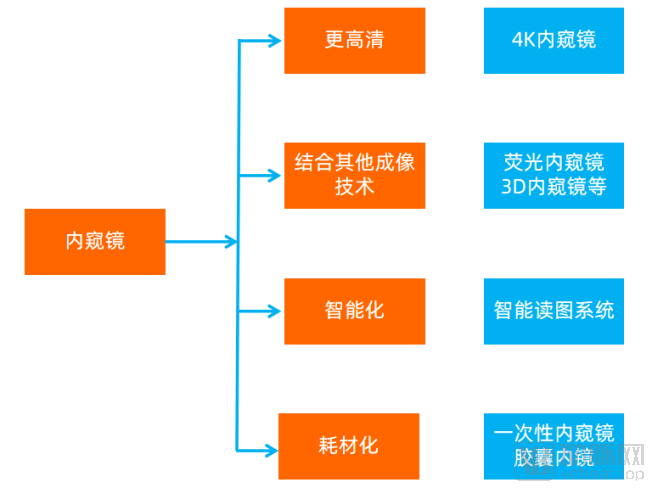

综合国内外企业的发展,我们可以看到:内窥镜正在向更高清、更智能、耗材化发展。

目前,奥林巴斯、开立医疗等企业已推出4K内窥镜系统,其他企业正加速研发。4K内镜系统需要升级迭代现阶段的信息采集器、图像处理系统等核心部件,存在一定的技术壁垒。内窥镜企业之所以推出4K内窥镜系统,是因为其看到了超高清内窥镜巨大的应用价值:

随着微创手术的渗透率逐步提升,内窥镜市场也迅速扩大。同时,医生对内窥镜图像也提出更高的要求,以便更精准地开展微创手术。另外,临床医生基于内窥镜系统不断创新术式,推动微创手术多样化。例如,目前基于内窥镜的微创手术已涉及腹腔异物去除、食管狭窄扩张、支架植入、消化道早癌切除等多种术式。未来,超高清内窥镜将促进医生创新更多微创手术。

也有部分企业进行差异化创新,通过结合超声、光学相干、荧光、共聚焦等其他成像技术,推出新型的复合内窥镜产品,如超声内镜、光学相干断层内窥镜、荧光内镜、共聚焦内窥镜。多种成像技术结合,能够为医生提供更丰富的影像信息,便于医生精准诊断、定位病灶并进行精准治疗。

值得一提的是,荧光内窥镜由于宽光谱成像优势,市场规模正迅速扩张,众多企业正加速布局。例如,2021年,奥林巴斯以6070万美元收购荧光内镜企业Quest,加强其荧光内镜研发生产能力。2016年,荧光内窥镜开始被广泛应用,此前,内窥镜主要以白光内窥镜为主。白光内窥镜的图像基于400-700nm光谱展现人体组织表层图像;荧光内窥镜的图像则基于400-900nm光谱展现人体组织表层图像及表层以下组织的荧光显影。

在软件方面,内窥镜企业正将AI技术应用于图像处理系统,以提高诊断效率及准确率。例如,富士胶片推出的互联网云胶片服务便具备AI分析功能,金山科技也通过AI技术去除冗余图片。内窥镜企业研发AI技术,是因为内窥镜医生数量少,读图水平参差不齐,通过AI技术辅助,医生可提高诊断效率及准确率。

内窥镜由于复杂、精细的结构,消毒和清洗存在困难。而这也导致内窥镜存在较高的交叉感染风险。针对这一痛点,许多企业开始了内窥镜耗材化探索。例如,莱恩瑟特研发出一次性使用逆行胆胰管造影术电子内窥镜,沈大内窥镜推出软性内窥镜一次性防护系统,广州瑞派的两款一次性内窥镜已完成临床试验。事实上,基于内窥镜交叉感染等痛点,内窥镜耗材化已成行业共识。内窥镜企业需要解决的,便是技术性难点及成本控制问题。

目前,胶囊内镜已实现内窥镜耗材化,且已成功商业化。安翰科技、金山科技、资福医疗、尚贤微创医疗均已推出胶囊内镜产品,并销往全球各地。胶囊内镜不仅避免了交叉感染问题,还对于传统内窥镜检查的盲点——小肠检查有巨大临床意义。而胶囊内镜的无痛检查更受用户欢迎,有利于推动内镜检查普及。

(内窥镜未来发展方向)

如今,国产企业已在高端内窥镜领域实现突破,并在3D、4K、AI等技术方面发展迅速。新一代胶囊内镜方面,国产企业进展顺利,并持续加强创新,不断推出更高精度、更多适应症的新产品。

无论是硬件还是软件,国产内窥镜企业均在加速追赶海外巨头。我们相信:国产内窥镜企业未来必定能赢得国内市场,实现国产替代!